(2021.11.21.일)

자신이 창업한 CRM소프트웨어 기업 시벨소프트웨어를 6조원이 넘는 금액에 오라클Oracle에 성공적으로 매각한 유명기업인 토마스 시벨Thomas Siebel이 2009년 창업한 인공지능 기술기업. 2020년 12월 9일 주당 $42에 뉴욕증시에 상장하여 장중 143% 폭등하였다가 최종 120% 급등한 가격으로 마무리했다. 그러나 상장 후 1년 가까이 지난 2021년 11월 19일 종가는 $39.91로 상장가보다도 더 낮으며 52주 최고가 $183.9과 비교하면 거의 80%나 빠졌다.

인공지능 소프트웨어 플랫폼

C3.ai가 행하는 사업을 한 마디로 말하자면 수많은 산업군에서 업체들이 지금 하고 있는 일들을 인공지능 소프트웨어 플랫폼을 이용하여 최적화 방안을 찾는 것을 도와주는 것이다. 물류기업의 배차동선을 최적화한다거나, 유통기업의 재고관리수준을 높여 최적의 재고량을 도출하되 결코 공급문제가 발생하지 않도록 한다거나 하는 일을 C3.ai의 인공지능 플랫폼을 이용하여 기존에 하던 방식보다 훨씬 더 효율적인 최적안을 도출하는 것이다.

사실상 거의 모든 산업군에 적용가능하니 확장성은 무궁무진하다. 석유기업 로열더치셸, 곡물회사 카길 등 고객들의 산업군이 다양하다.

지속적인 주가하락

올해 2월부터 주가가 지속적으로 떨어지고 있다.

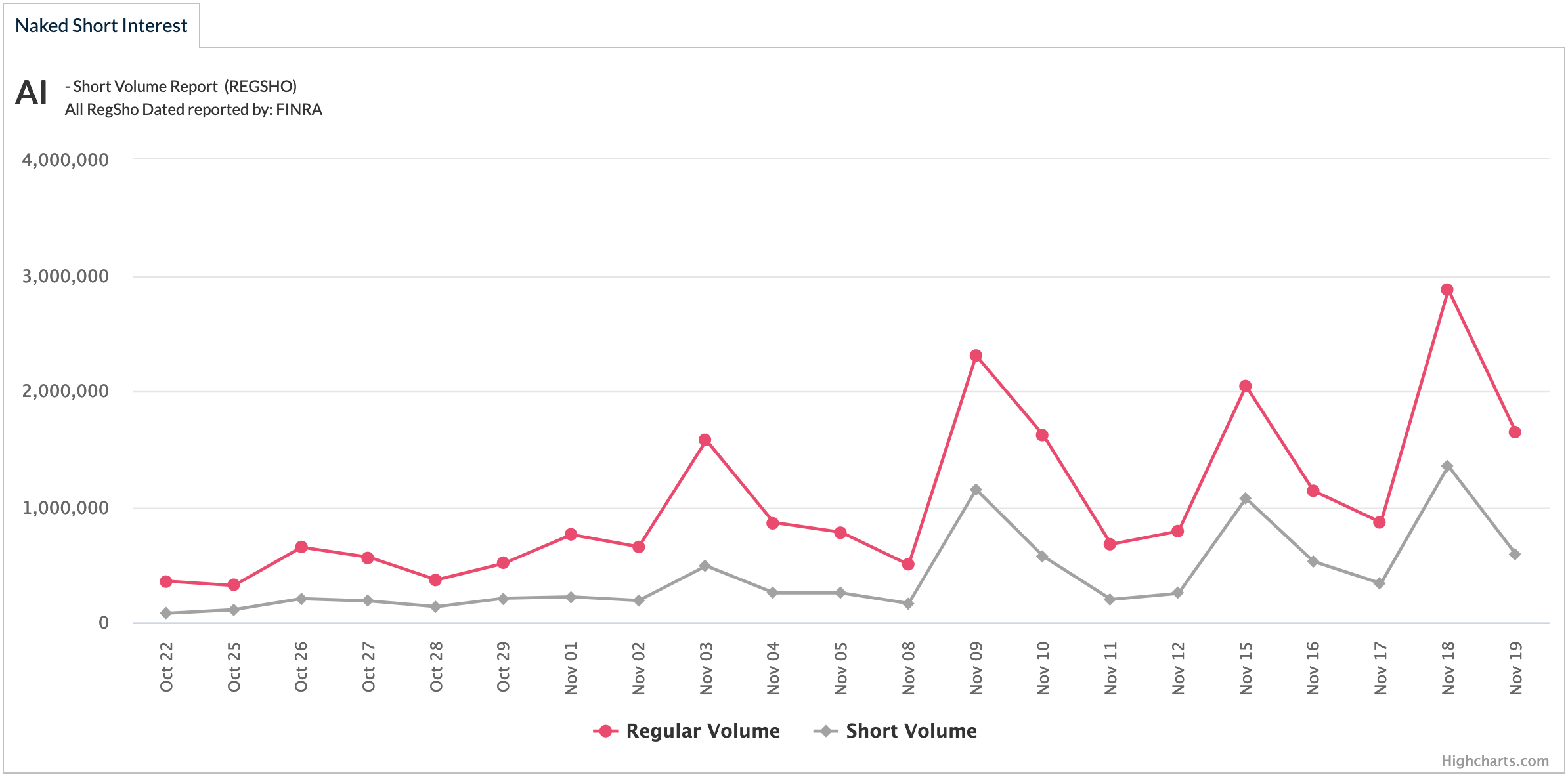

최근 거래일의 공매도 거래 비율을 살펴보면 대체로 30-50%로 주가하락을 예상하는 투자자들이 제법 많다는 것을 알 수 있다.

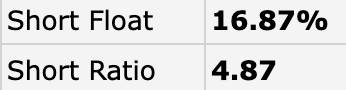

2021년 11월 21일 현재 finviz.com에 나와 있는 정보를 봐도 공매도 비율Short Float(전체 거래량 중 공매도로 인한 거래량의 비율)가 16.87%이고 공매도 배수Short Ratio(공매도 된 주식수를 일일평균 거래량으로 나눈 값)는 4.87로 역시 공매도가 활발한 것으로 나온다.

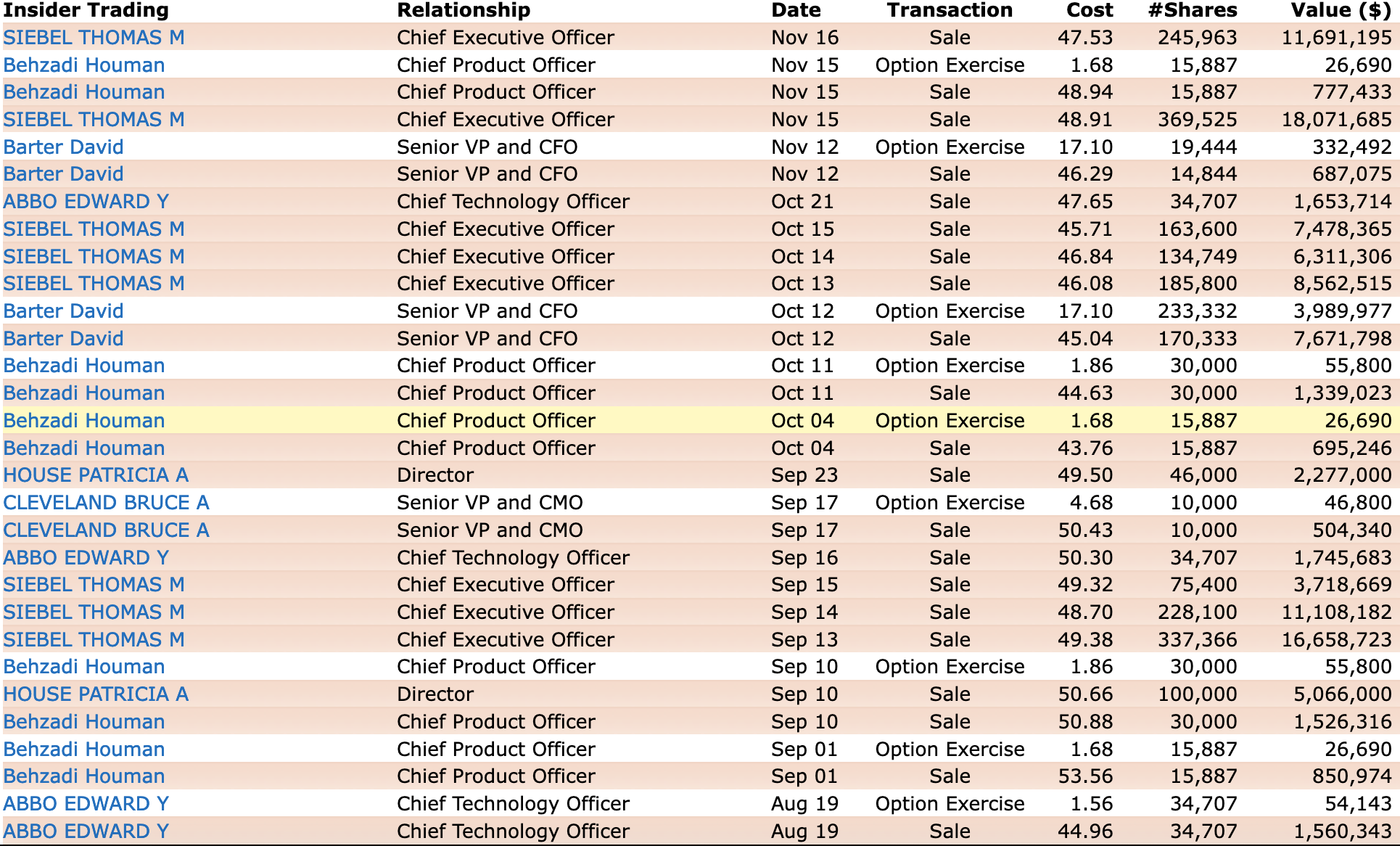

왜 이러는 걸까? 일단 상장 초기에 인공지능기술의 장미빛 전망에 기대어 주가에 지나친 거품이 꼈다. 한 때 PSR이 85배 이상이었으니. 그러니 주가 조정이 자연스럽긴 한데, 이제 공모가 아래로까지 떨어지고도 여전히 공매도가 활발하다. 게다가 창업주인 토마스 시벨을 포함하여 내부자들이 주식을 계속 적지않게 팔고 있다. 물론 창업한지 10년도 더 된 시점에서 임직원들이 주식 매각을 통해 그동안의 보상을 받는 것은 자연스러운 일이긴 한데 그래도 일반 투자자 입장에서는 신경이 쓰인다.

충분히 성장하고 있나?

지속적인 적자를 내는 상황에서 높은 주가를 뒷받침하려면 높은 성장율이 필수인데 가장 최신 자료인 회계년도 2022년 1분기(2021년 7월 31일까지) 실적발표를 보자.

- 매출: $52.4M(↑29%)

- 매출총이익: $39.4M(↑31%)

- 영업손실: ($36.5M)(↓1000%)

매출이 늘었지만 영업손실폭은 그보다 더 커졌다. 전반적으로 판매와 마케팅비, 연구개발비, 일반관리비 등 모든 비용이 크게 증가하였다. 지금은 손익보다는 성장에 집중하는 중이니 투자를 많이 하는 중이라 이해하면 되겠다. 한 가지 아쉬운 점은 매출성장이 29%로 소프트웨어 초기성장기업치고는 크게 높지 않다. 이는 C3.ai의 큰 고객들이 베이커휴즈Baker Hughes(유전정보제공회사), 캐터필러Caterpillar(중장비제조사), 3M 등 Covid-19로 타격을 크게 입은 업종의 기업이라 아무래도 비용 통제에 나서 투자에 소극적이 될수 밖에 없던 탓으로 볼 수 있다. 게다가 이런 기업들에게 파는 소프트웨어는 온라인으로 주문, 결제하기 보다는 직접 대면하여 영업하여 계약을 따내는 형태일테니 영업활동이 여의치 않았던 것도 영향이 있을 것이다. 어쨋든 대체로 Covid-19로 인해 Zoom과 같은 SaaS(Software-as-a-Service)회사의 매출이 폭증했던것과 비교할 때 마찬가지로 SaaS기업인 C3.ai의 매출성장은 오히려 더뎌졌으니 주식시장에서 실망한 것.

그렇다면 내년 7월 31일까지인 회계년도 2022년 전체 예상 실적은 잘 성장할 것인지 궁금하다. 일단 2022년 전체 예상 매출은 $243-247M으로 밝히고 있다. 2021년 전체 매출 $183.22M에 비하면 약 33% 성장한 규모. 높은 성장율이긴 하나 워낙 여타 SaaS기업들의 성장율이 높다보니 투자자들의 높은 기대 수준에는 못 미친다. 아무래도 미국경제가 스테그플레이션 얘기도 나오는 등 Covid-19사태 종료 후에도 경기가 생각보다 안 좋을 수 있다는 예상이 있는데 경기순환업종이 주 고객사들이다보니 매출예상을 보수적으로 잡은 것 같다.

예상가능한 경쟁구도

C3.ai의 소프트웨어는 아마존 AWS에서도 마이크로소프트 Azure에서도 사용할 수 있도록 이들 기업과 파트너관계를 맺고 있다. 동시에 AWS나 Azure나 자체적인 AI솔루션 서비스를 계속 갖출 것이라는 점에서 경쟁관계이기도 하다.

투자지표를 살펴보자. 이익은 없으니 순전히 PSR하나만 살펴보자. 출처: https://finviz.com/quote.ashx?t=AI

- PSR: 20.64배

- 시가총액: $4.03B(약 4조 8,000억원; 2021년 11월 19일 종가 $39.91 기준)

PSR은 20배가 넘어서 주가가 많이 떨어졌음에도 여전히 일반적인 기준에서는 매우 높다. 물론 성장기업치고는 높은 편은 아니나 이 역시 앞서 살펴봤듯 기대만큼 성장율이 높지 않을 수도 있다는 점을 생각하면 높은 값이다. 회계년도 2022년 예상 매출 2,900억원짜리 기업치고는 시총이 과도한 셈.

인공지능 소프트웨어 플랫폼이라는 유망한 산업에서 입지를 다져가고 있는 기업으로 장기적으로 긍정적으로 본다. 다만 그 동안 주가가 지나치게 고평가 상태였다는 점, 그리고 생각보다 더딘 성장을 고려하면 여전히 다소 과한 가격일 수 있다는 점에서 현재 주가수준에서 매수는 신중해야 할 것으로 보인다. 현재 가격에서 아주 일부 포트폴리오에 추가하며 추가적인 주가하락시 계속 매수 규모를 키우도록 한다.

'미국 주식' 카테고리의 다른 글

| 디즈니Disney(DIS) - Disney+의 성장을 기대하지만.. (0) | 2022.08.21 |

|---|---|

| 트윌리오Twilio(TWLO) - 클라우드 기반 통신 서비스 기업 (0) | 2021.11.07 |

| 지브라 테크놀로지스Zebra Technologies(ZBRA) - 4차 산업혁명 수혜주 (1) | 2021.10.02 |

| 대니머 사이언티픽Danimer Scientific(DNMR) - 바이오 플라스틱 선도기업, 또는 지나친 과장 (2) | 2021.08.08 |

| 블링크 차징Blink Charging(BLNK) - 북미 전기차 충전소 3위 사업자 (0) | 2021.07.29 |

댓글